Desde a sua origem, os bancos têm um modelo de negócios simples: captar dinheiro dos correntistas e emprestá-lo a juros. Muito mais do que uma atividade de “pessoas gananciosas” — imagem consagrada pelo personagem Shylock no clássico O Mercador de Veneza, de Shakespeare —, os bancos foram fundamentais para as maiores realizações do homem moderno, das grandes navegações aos avanços tecnológicos, da conquista da democracia às inovações na medicina. Sem concessão de crédito, não haveria o mundo tal qual o conhecemos. Segundo o economista americano Robert Shiller, ganhador do Nobel, o sistema financeiro permite a transformação de “impulsos criativos em produtos e serviços vitais”. Na aurora da era digital, tudo isso tem sido posto em xeque de algum modo. Cresce entre os investidores a ideia de que o modelo tradicional dos bancos está se tornando ultrapassado e que, em vez deles, haverá lugar apenas para as chamadas fintechs, instituições financeiras baseadas em aplicativos.

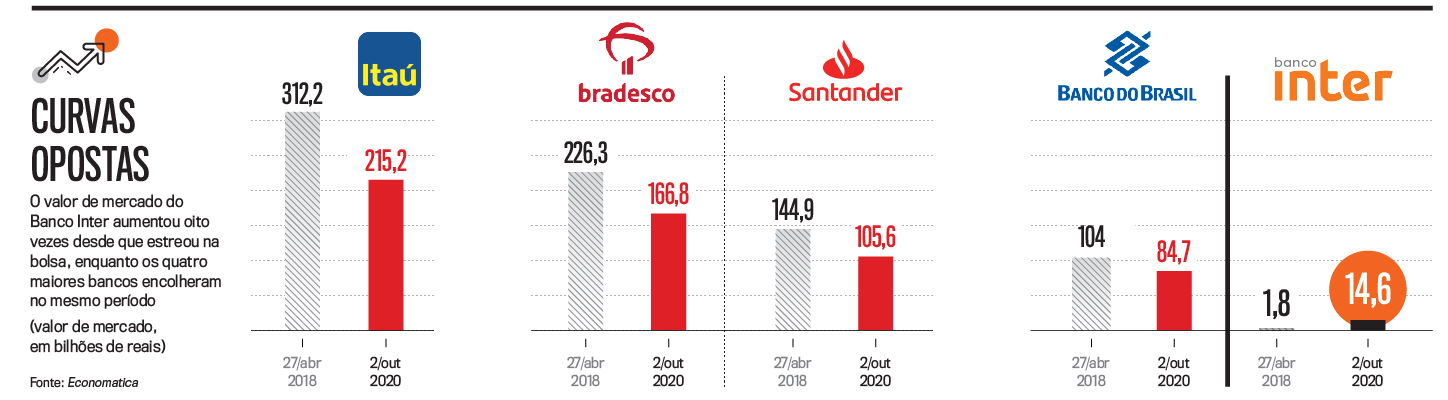

No Brasil, a desconfiança tem sido justificada pela comparação do desempenho das ações dos quatro maiores bancos do país — Itaú, Bradesco, Santander e Banco do Brasil — com o das do Inter, uma das instituições digitais que melhor simboliza os novos tempos. Desde que o Inter estreou na bolsa, em abril de 2018, seu valor de mercado multiplicou oito vezes. Além do Inter, outra estrela do segmento é a corretora XP, que tem papéis negociados na americana Nasdaq. De dezembro do ano passado, quando abriu o capital, até agora, a alta das ações chega a 60% em dólares. Já os quatro grandes, somados, tiveram queda próxima de 30% no mesmo período. A pandemia piorou o quadro: enquanto as ações dos grandes bancos amargam perdas que chegam perto de 40% entre o fim de fevereiro e o começo de outubro, como é o caso do Banco do Brasil, os papéis do Inter subiram cerca de 25%. O fenômeno não é apenas local. Nos Estados Unidos, na lista das dez maiores quedas nas bolsas em 2020 aparecem quatro das mais tradicionais instituições financeiras do país: JP Morgan, Wells Fargo, Bank of America e Citigroup.

O fenômeno não representa o fim dos bancos clássicos. Muito longe disso. Quando os números entram em cena, as desvantagens dos estreantes em relação aos tradicionais começam a aparecer. Enquanto o Inter registrou pouco menos de 3 milhões de reais em lucros no segundo trimestre e tem 12,4 bilhões em ativos, o Santander, com 27 milhões de clientes, obteve lucros de 2,13 bilhões de reais e 987 bilhões de reais em ativos. Em junho, a carteira de crédito do Itaú totalizava 811,3 bilhões de reais. No Inter, o valor mal chegou a 6 bilhões de reais. “Os grandes bancos são máquinas geradoras de dinheiro”, diz Alberto Amparo, analista da Suno Research. “Apesar da competição com as fintechs, eles ainda têm muitas vantagens.”

Entre elas, a escala, a eficiência e a capacidade de captar dinheiro no mercado a um custo mais baixo que o das instituições menores. A despeito de toda a roupagem descolada dos aplicativos dos bancos digitais, o negócio dos bancos ainda é o mesmo de 500 anos atrás: emprestar dinheiro. “As fintechs precisam crescer muito para emprestar no montante de um grande banco”, destaca Amparo.

Com o tamanho — e os lucros bilionários —, os bancos podem simplesmente absorver parte da concorrência. No marketing, o Itaú briga com a XP no crescente mercado do investidor pessoa física. Mas, em 2017, comprou quase 50% da corretora, participação que pode aumentar nos próximos anos. “As fintechs devem ser parceiras, e não apenas concorrentes”, diz Renato Lulia, head de Relações com Investidores e Inteligência de Mercado do Itaú.

Dito isso, é inegável que os bancos tradicionais parecem enfrentar uma tempestade perfeita. Eles sofrem com questões pontuais provocadas pela pandemia. A principal delas: a quarentena levou ao fechamento de inúmeros negócios e instalou milhões de pessoas na fila dos desempregados. O efeito imediato é o maior risco de inadimplência. Para se ter ideia, no primeiro semestre do ano passado o Itaú destinou 8 bilhões de reais para cobrir eventuais calotes. Em 2020, o montante subiu para quase 18 bilhões de reais. Isso afeta de forma decisiva os resultados: o lucro caiu quase 14 bilhões de reais do ano passado para cá. Como não poderia deixar de ser, a estratégia aborrece os investidores da bolsa, que têm nos bancos uma decisiva fonte de dividendos.

O que mais ameaça os grandes bancos, porém, é o aumento da concorrência. Um país com juros historicamente altos e pouca competição sempre garantiu gordos lucros às instituições que passaram no processo de seleção natural do ambiente econômico do Brasil. Historicamente, os retornos dos bancos brasileiros são maiores do que os dos estrangeiros. Desde 2010, o ROE (sigla em inglês para retorno sobre o patrimônio) do Itaú ficou abaixo de 20% somente em 2012. Nos EUA, o retorno do JP Morgan nos últimos dez anos nunca ultrapassou 15%. No ano passado, chegou a 13,9%.

Recentemente, o Banco Central, seguindo o exemplo de nações civilizadas, iniciou uma série de mudanças regulatórias que permitiram a abertura do mercado para as fintechs — o que, de quebra, tira receita dos grandes bancos. A mudança mais recente é o PIX, um sistema de pagamentos e transferências bancárias instantâneas que pode zerar o custo do TED ou DOC, fontes relevantes de recursos para as instituições tradicionais.

O impacto das ações do BC foi uma concorrência nunca vista no país. Há uma profusão de fintechs especializadas em venda de seguros, concessão de crédito, crowdfunding, plataformas de investimentos, gestão financeira, entre outros serviços. Segundo o Radar Fintechlab, existem no país 771 empresas desse tipo, um aumento de 27% desde o ano passado. Dessas, 270 foram fundadas nos últimos doze meses. Há dezessete bancos digitais e 114 plataformas de empréstimos. “Essas empresas mudaram o mercado de uma forma saudável”, diz João Carlos Santos, da consultoria Accenture.

O cenário é, de fato, desafiador. “Os bancos estão sofrendo ataques de todos os lados”, afirma Renoir Vieira, gestor da Aurora Capital e crítico do modelo de negócios das instituições financeiras do país. Vieira ganhou fama ao sugerir a venda das ações do Itaú — uma operação especulativa em que o operador aposta na desvalorização do preço de determinada ação. Segundo ele, os bancos tradicionais estão perdendo a batalha para as fintechs. “Eles continuarão sendo empresas boas e bem administradas, mas com lucros muito menores do que os atuais. Por que o Itaú teria um retorno maior do que o do JP Morgan? Não faz sentido”, diz Vieira.

O Inter é o melhor exemplo da nova geração. “Não somos um banco, mas uma plataforma de serviços financeiros e não financeiros”, afirma João Vitor Menin, presidente do Inter. A isca para atrair clientes, geralmente jovens, é o custo zero na abertura e manutenção da conta-corrente. Para isso, é preciso contar com uma estrutura leve. Não ter agências é um dos diferenciais apontados por Menin. Segundo ele, o custo de manutenção dos clientes corresponde a apenas 15% do que os grandes bancos gastam com a mesma atividade.

Uma vez dentro da plataforma, aí vale tudo para faturar. O aplicativo não se restringe aos serviços bancários tradicionais, mas permite a compra de produtos como roupas, tênis e passagens aéreas. No segundo trimestre, o marketplace cresceu 218%, com vendas de 123 milhões de reais. O ritmo de abertura de contas chega a 20 000 por dia. Atualmente, são cerca de 7 milhões de correntistas. É esse ritmo frenético de investimentos, com uma pitada de inovação, que está seduzindo os investidores na bolsa.

Criar um ecossistema com diversas marcas é a estratégia do Santander para competir com as fintechs. Recentemente, o banco espanhol comprou 60% da corretora on-line Toro Investimentos. A Toro se junta à Sim, plataforma de crédito para pessoa física, e à emDia, de renegociação de dívidas, entre outras 22 marcas coligadas que atuam em segmentos como crédito, imóveis, seguros, tecnologia, entretenimento, investimentos, entre outros. “Nós podemos criar um grande ecossistema e ser tão bons quanto fintechs especializadas em um único produto”, diz Sérgio Rial, presidente do Santander. Os bancos públicos também aumentaram a presença digital. A Caixa lançou o aplicativo Caixa Tem que, entre outras funcionalidades, permite o pagamento de contas sem cartão nas casas lotéricas, e o Banco do Brasil criou há alguns dias uma conta digital movimentada totalmente por celular.

Quem vencerá a batalha? Talvez ambos. Alguns analistas acreditam que os bancos clássicos apenas diminuirão de tamanho, mas continuarão a ser empresas tão sólidas quanto sempre foram. As fintechs, por sua vez, precisam ter ganhos de escala inimagináveis para superar gigantes que estão no mercado há mais de 200 anos, como é o caso do Banco do Brasil. O que se sabe de antemão é que, como sempre acontece num mercado em plena competição, quem ganha é o consumidor.

Fonte: Veja